一直持续到 5 月份的季节性下降是对市场中预测的由于税收的偿付货币流通更紧张的一種反应吗?注意一下最后的剧烈的下降开始于4月15日,也就是美國税收支付的截止日期,很令人惊讶吧!流动性有没有在6月1日,也就是联储最终有能力再发行基金后急剧增加呢?

密切注视一下围绕12月1日、3月1日、6月1日和9月1日的典型的市场行为,这些都是芝加哥交易所债务票据期货合约的首次交割日。最后,留意一下每个季度的第二个月,也就是 11月份、2月份、5月份和8月份,在其第一和第二个星期之间有一些明显的回落点。债券交易商知道价格一般至少会一直下降到一个季度國库券偿还日的第二天,那时,市场可以得到更有意义的3日叫牌保险总额。

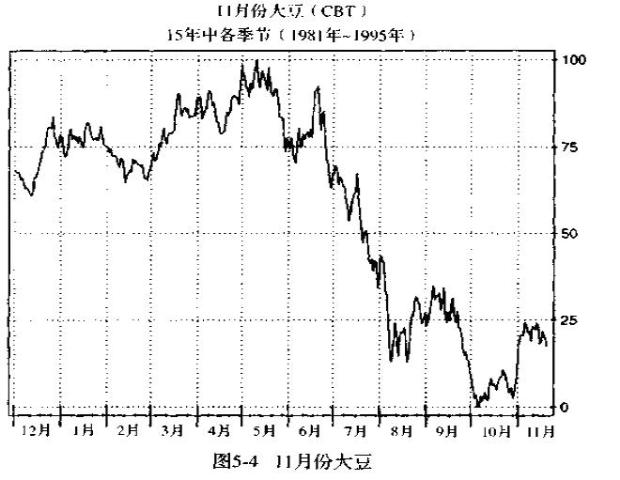

同样也考虑一下如图5-4所示的自1981年-1995年15 年以来形成的11月份大豆模式,巴西也是从那时起开始成为一个与北半球有着完全相反的农作物周期的主要生产國,可以注意到,在美國的生产者把他们最近的丰收产品送入市场交易,同时,巴西的农作物培养也很快,价格的横向发展走势降低到“2月份的突变点”。那时,初步的5月份合约交割通告就会张贴出来,春季回升的基本动态就呈现出来了:巴西的农作物已经“变卖”,美國生产商的销售压力己经达到了最高点。由于便宜的河流运输变得更为可用,市场预期需求会有加返。同时市场开始把注意力放在鼓励美國土地面积增长以及为天气风险提供溢价方面上。